אזרחי ישראל מפסידים 103 מיליארד שקל בכל שנה כתוצאה מחוסר הכנסה לפנסיה. כך עולה ממחקר חדש שנערך על ידי אוניברסיטת בן-גוריון בנגב עבור המשרד לשוויון חברתי וג'וינט-אשל.

>> למה לא לומדים על כסף? לפרויקט המלא לחצו כאן

>> לסיפורים החשובים והמעניינים בכלכלה ובצרכנות - הצטרפו לערוץ הטלגרם שלנו

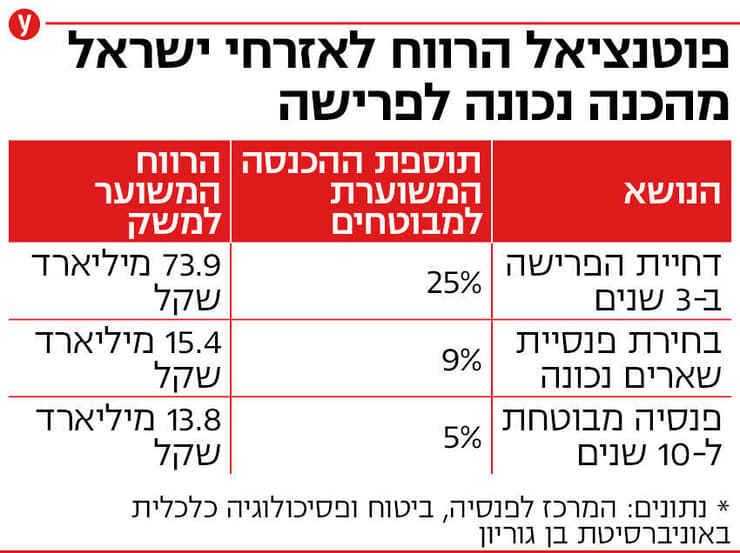

לפי המחקר, שנערך על ידי פרופ' אביה ספיבק ופרופ' דוד לייזר מהמרכז לפנסיה, ביטוח ופסיכולוגיה כלכלית באוניברסיטה, התוספת למשק ממבוטחים בגילי 64-55 שבוחרים לדחות את הפרישה בשלוש שנים עומדת על כ-73.9 מיליארד שקל (25% מגובה הקצבה), התוספת מבחירת פנסיית שארים נכונה עומדת על כ-15.4 מיליארד שקל (9% מגובה הקצבה) והתוספת לבחירת פנסיה מבוטחת לעשר שנים עומדת על כ-13.8 מיליארד שקל (5% מגובה הקצבה). בסך הכל, מדובר על תוספת פוטנציאלית למשק של כ-103.1 מיליארד שקל בשנה.

לפי עורכי המחקר, "בדחיית פרישה יש תוספת הפרשות לקרן, תשואה על החיסכון שנמצא בשיאו שנים שלפני הפרישה ותקופה קצרה יותר של תשלום הקצבה. החישוב מראה כי דחיית פרישה לשלוש שנים מגדילה את הפנסיה ב-25%. פנסיה של 4,000 שקל הופכת לפנסיה של 5,000 שקל. לעומת זאת, פרישה מוקדמת של שלוש שנים מקטינה באופן סימטרי את הפנסיה גם כן בסכום ניכר (20%).

"המחקר הראה שכ-40% מכל הנשאלים היו מעדיפים לדחות את פרישתם כדי לזכות בהגדלת הפנסיה. הערך למשק של החלטה כזו הוא בתוספת ההכנסה כתוצאה מהעבודה שלוש שנים נוספות", נכתב.

התוצאה של פנסיית שארים לא נכונה: קצבה נמוכה ב-9%

באשר לבחירה נכונה של פנסיית השארים, מסבירים הכותבים: "בקרנות החדשות האזרח צריך לבחור את אחוזי פנסיית השארים לבן/בת זוגו, הנעים בין 30% ל-100%. במקרה שבו האישה עבדה לפני הפרישה, בדרך כלל יהיה משתלם עבורה לבחור ב-30% פנסיית שארים, מאחר ויש לה פנסיה משלה וגם קצבת זקנה מביטוח לאומי. אולם על פי תוצאות המחקר, נראה כי משיבים רבים מתכוונים לבחור ב-100% פנסיית שארים.

"החלטה נכונה מביאה לתוספת קצבה בערך כולל של 15.4 מיליארד שקל. כך לדוגמא, בעל המעוניין להשאיר לאשתו פנסיית שארים בגובה שהוא מקבל בעודו בחיים מתוך מחשבה שזה הדבר ההוגן והשוויוני, למעשה פוגע בשניהם, שכן התוצאה היא שהפנסיה שיקבלו כל עוד שניהם בחיים נמוכה ב-9%. מעטים הם הפורשים שמנצלים אופציה זאת ויש ערך משמעותי להדרכה בנושאים אלו לפני הפרישה".

באשר לנושא ההכנסה המובטחת, מסבירים החוקרים כי "פנסיה רגילה היא למעשה תשלום המתקבל רק אם המבוטח בחיים. אולם, אם המבוטח מעונין שיורשיו ימשיכו לקבל את קצבתו גם לאחר פטירתו במשך עשר שנים, יש לו אופציה לעשות זאת. תקנון הפנסיה מאפשר הכנסה מובטחת ל-10 שנים. מרבית המבוטחים סולדים מהרעיון שחסכו כל חייהם והכל נגמר בעקבות פטירה מוקדמת שלהם. המחיר האקטוארי של האופציה להכנסה מובטחת הוא נמוך באופן מפתיע - פחות מאחוז של ירידה בקצבה.

"מנגד, כשבוחנים את הערך של הבטחה לפורש שחסכונותיו לא ירדו לטמיון במקרה של פטירה מוקדמת, מסתבר שערך זה דווקא גבוה מאוד, פי 10 מהעלות של הירידה בקצבה. מרבית המבוטחים אינם מודעים לאפשרות זו".

מנכ"ל ג'וינט אשל, יוסי היימן: "בשלוש שנים האחרונות פיתחנו סדנאות הכנה לפרישה על מנת לסייע לאזרחים לקבל את ההחלטות הנכונות עבורם לקראת פרישתם או המשך עבודתם. הפצת הסדנאות כזכות לכל פורש בישראל תהווה ערך עצום לפורשים העתידיים בישראל. זאת מבלי להוסיף כסף לקצבאות, אלא רק לסייע בקבלת החלטות".

פרופ' אביה ספיבק, ראש המרכז לפנסיה, ביטוח ופסיכולוגיה כלכלית באוניברסיטת בן-גוריון בנגב: "מחקר זה מראה את הצורך ללמד את האנשים לפני הפרישה איזה החלטות טובות הם יכולים לקבל. המחקר מראה כי לפי ההעדפות שנבדקו, התוספת הכלכלית למשק הישראלי היא משמעותית ביותר".